猜你喜欢

更多>

稳汇率 离岸央票又要现身了

稳汇率!央行利器又出手!时隔仅一周,预告再度发行离岸央票,警告空头意图明确,别老想着破7了.

作为稳汇率的一项利器,离岸央票又要现身了。

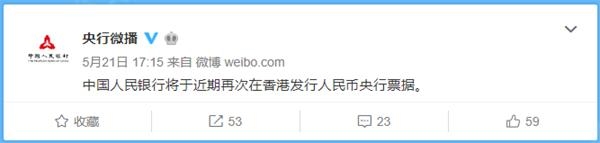

5月21日晚,央行官微发布消息称,将于近期再次在香港发行人民币央行票据。

这是距离上一次在港发行央票的时间仅一周左右。从上周末央行副行长、国家外汇局局长潘功胜“喊话”稳汇率,到离岸央票提速发行,近期央行的频频动作均在释放强烈的稳汇率信号意图。

在央行的努力下,近日人民币汇率初现企稳迹象,跌幅显著收窄。5月22日,美元指数站上98关口的高点上,在岸人民币兑美元中间价仅调贬2个基点,开盘后在岸和离岸汇率均较上一日有所升值,截至发稿前,在岸汇率在6.90附近徘徊,离岸则多日稳定在6.93左右。

业内普遍分析认为,在中美贸易摩擦会出现进一步明显恶化迹象之前,人民币汇率破7概率并不大。至于5月至今的此轮人民币贬值是否会引发新一轮的大规模资本外逃?目前看跨境资金流动形势依然较为平稳。

当前人民币做空势力并不多

截至目前,央行已在香港发行了三次离岸央票。央行此番提前“预告”再次发行离岸央票的方式也不同寻常。一方面,除去年9月宣布在港设立离岸央票外,前三次离岸央票发行前央行并未提前公开“预告”发行计划;另一方面,此次“预告”并不在场合更为正式的央行官网公布,而是在央行官方微博发布。

即将到来的第四次发行频率有所加快,前三次之间的发行间隔在3个月左右。发行频率的加快,也反映出近期稳汇率的压力和迫切需求。

离岸央票的发行会对离岸市场的流动性造成一定程度的紧缩效用,一旦离岸市场出现较为明显的人民币空头情绪,发行央票可以提高离岸人民币市场的利率水平,以提高做空人民币的成本,抑制人民币空头。

5月15日,央行在香港成功发行了两期人民币央行票据,其中3个月期和1年期央行票据各100亿元,中标利率分别为3.00%和3.10%,利率水平较前两次有所下行,金融机构投标总金额有所减少。因此,此前有分析认为,中标利率的下降和投标总额的减少说明离岸市场流动性充足,人民币空头势力并不大。

一位香港外汇交易员对券商中国记者分析称,从中标利率的水平看,5月15日发行的离岸央票利率水平基本符合当前的市场隐含利率水平,属于正常范围;从发行规模看,按照香港金管局3月末公布的人民币存款规模计算,每发行200亿元人民币的离岸央票,只占存款总量的3%左右,所以“抽水”规模并不大。此外,最近1个月期Hibor利率虽有所上涨,但涨幅远不及此前几轮人民币大幅贬值期间的程度。

“这些都说明当前人民币做空势力并不大,央行没必要对离岸流动性抽得太猛,向市场表明一下稳汇率的意图和态度就行。”上述交易员说。

央行近期频频出手,稳汇率意图明显

自5月中美贸易争端加剧以来,人民币汇率经历了快速贬值,期间央行频频“出手”稳汇率,截至目前,日间汇率跌幅从最高的600多点已大幅收窄至几十点。

除上周央行在香港发行离岸央票、逆周期因子发挥作用等方式外,上周末,潘功胜在接受媒体采访时强调,今年以来,我国外汇市场运行平稳,境外资本流入增多,外汇储备稳中有升,外汇市场预期总体稳定。我们完全有基础、有信心、有能力,保持中国外汇市场稳定运行,保持人民币汇率在合理均衡水平上的基本稳定。

对于近日跨境投机套利引发的汇率急贬,潘功胜也有针对性的表态。他表示,近年来,我们在应对外汇市场波动方面,积累了丰富的经验和充足的政策工具,根据形势变化将采取必要的逆周期调节措施,加强宏观审慎管理。打击外汇市场的违法违规行为,维护外汇市场的良性秩序。

此外,原央行调查统计司司长盛松成近日撰文指出,随着美国对中国进一步加征关税的实施,中美贸易摩擦不确定性加剧。人民币汇率承压,但应警惕人民币在贬值方向的超调,目前人民币对美元汇率破“7”总体上不符合中国的利益,对中国弊大于利。

“汇率贬值会带来很多问题,往往得不偿失。”盛松成说,汇率如跌破关键点位,可能对市场信心带来较大冲击,加大资本外流压力,甚至有可能在未来中美经贸谈判中“授人以柄”,使问题更复杂,导致贸易摩擦升级。我们应该吸取日本的教训,不能从贸易摩擦延伸到金融摩擦,既不应该引导汇率贬值,也不能放任汇率大幅升值。

市场普遍认为短期破7概率不大

不可否认,中美贸易冲突迭起会带来人民币贬值压力,但业内普遍认为,今年人民币对美元汇率破7的概率并不大,人民币汇率并不存在大幅贬值的基础。

“即使短期内人民币对美元将会承压,但2019年人民币对美元汇率破7的概率依然很低。”平安证券首席经济家张明称,首先,随着年初以来宏观稳定政策逐渐发挥作用,今年下半年中国经济增速有望企稳,而美国经济增速将会继续下行,经济基本面的相对变化有助于人民币汇率企稳;其次,即使将来中美贸易摩擦加剧,中国经常账户短期内的恶化程度不会太显著。

瑞银中国将2019年年底人民币对美元汇率预测调至7。瑞银中国首席经济学家汪涛表示,这主要是考虑到经常账户收支恶化、汇率面临更大下行市场压力,政府可能会允许人民币小幅贬值。若美国对全部中国出口加征25%的关税,则人民币贬值压力会大幅增加。

“不过尽管如此,央行可能仍会尽力避免汇率出现大幅贬值,因此预计这种情况下2019年人民币对美元汇率可能仅会温和贬至7.2。如果加征的关税持续生效,那么2020年人民币汇率可能会进一步贬值。”汪涛称。

此外,中美贸易摩擦的前景仍扑朔迷离,对汇率来说虽不确定性加剧,但并不意味着就会持续单边贬值。中国银行国际金融研究所研究员王有鑫对券商中国记者表示,短期内汇率走势与贸易谈判密切相关,考虑到中美贸易谈判也是动态演变的,随着关税大规模的推出,中美和世界都将受到伤害,如果美国物价指数和生产成本快速上涨,美国经济出现较快下行,会削弱美国总统特朗普征收关税的底气和民意基础,可能会将美国再次拉回到谈判桌前,在这个背景下,人民币汇率和中国经济将再次获得支撑。

跨境资金流动形势尚未显著恶化,外汇局加大外汇违规处罚力度

从过往的经验看,汇率贬值与资本外流往往相辅相成,尤其是一旦贬值预期扩大到居民和企业,引发换汇潮,阻挡资本外流“洪水”的难度将大为增加。

不过,从目前的情况看,此轮人民币汇率贬值尚未引发大规模的资本外流,当前我国跨境资金流动形势总体平稳,外汇市场供需相对平衡。国家外汇局本周公布的4月银行结售汇数据显示,当月银行结售汇逆差737亿元人民币(等值110亿美元),其中,银行代客结售汇逆差531亿元人民币。

银行结售汇,尤其是银行代客结售汇被看作是反映跨境资本流动和外汇市场客盘对汇率预期变化的重要指标,逆差就意味着售汇规模大于结汇规模。虽然银行结售汇和银行代客结售汇已连续3个月呈现逆差,且4月银行结售汇逆差规模环比扩大近八成。但这并不意味着跨境资金流动形势的显著恶化。

资深外汇专家韩会师对券商中国记者表示,4月逆差环比幅度之所以显得较大,主要是因为3月逆差数值太低,再结合远期结售汇数据看,实际上,4月市场结汇与售汇规模基本平衡。数据显示,4月银行代客远期净结汇963亿元人民币。

至于5月受人民币快速贬值影响,跨境资金流动形势是否会同样显著恶化?分析人士认为,5月至今的此轮汇率急贬目前主要仍是金融机构受中美贸易摩擦升级影响,进行跨境套利所致,对企业、个人等客盘结售汇行为尚不构成明显影响,因此,预计5月银行结售汇仍会呈现逆差,但逆差规模可控。

此外,近年来,外汇管理部门加大了对企业和个人的外汇违规行为的处罚力度。国家外汇局刚刚通报的一批外汇违规案例显示,不少企业和个人因虚构贸易背景对外逃汇、通过地下钱庄非法购买外汇向海外转移资产等被处以罚款几十万到上千万不等,并将处罚信息纳入央行征信系统,个人还被实施“关注名单”。

据了解,个人一旦被列入“关注名单”,其关注期限为列入“关注名单”的当年及之后连续2年。在关注期限内,“关注名单”内的个人办理个人结售汇业务时,除了提供本人有效身份证件外,还要提供有交易额的相关证明等材料,银行会特别加强对其真实性用途的审核,严格审核相关证明材料。